国家发改委:国内汽、柴油价格每吨分别上涨235元和225元

国家发改委:国内汽、柴油价格每吨分别上涨235元和225元

国家发改委:国内汽、柴油价格每吨分别上涨235元和225元界面新闻(xīnwén)记者 | 杨志锦

界面新闻编辑 | 王姝

按照惯例,央行一般每月月末公布(gōngbù)当月(dàngyuè)国债买卖操作的情况,但6月30日,市场并没有等来6月国债买卖的业务公告。

实际上,今年1月-5月国债买卖已连续5个月暂停,市场(shìchǎng)预计(yùjì)6月也处于暂停状态,同时也高度关注国债买卖操作是否会重启。

界面新闻记者采访多位业内人士了解到,当前国债收益率企稳甚至有所(yǒusuǒ)反弹,市场的单边下行预期已经扭转,债市定价更加理性,叠加政府(zhèngfǔ)债发行提速,市场预计(yùjì)三季度央行或重启国债买卖操作。

两大因素触发(chùfā)暂停买入

“要(yào)预测何时重启国债买卖,需要了解央行为什么会暂停(zàntíng)国债买卖操作。”北京地区某私募基金债券投资总监对界面新闻记者表示。

2023年10月召开的中央金融(jīnróng)工作会议提出,要充实货币政策工具箱(gōngjùxiāng),丰富和完善基础货币投放方式,在央行公开市场(gōngkāishìchǎng)操作中逐步增加国债买卖。

最终央行在2024年8月首度开展(kāizhǎn)国债买卖(mǎimài)操作。当年8月30日,央行公告称,2024年8月人民银行开展了公开市场(gōngkāishìchǎng)国债买卖操作,向部分公开市场业务一级交易商买入(mǎirù)短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

据界面新闻记者统计,去年8月(yuè)-12月央行在公开市场上累计净买入国债1万亿元,操作上大概率延续了(le)8月“买短卖长”的方式。

不过(bùguò)今年1月国债买卖暂停,并持续至今。今年1月10日,央行公告称,鉴于近期政府债券市场持续供不应求(gōngbùyìngqiú),中国人民银行决定,2025年1月起暂停开展(kāizhǎn)公开市场国债买入操作。

在(zài)(zài)《2025年一季度(yījìdù)货币政策执行报告》中,央行再度表示:“年初(niánchū),国债市场供不应求状况进一步加剧,10年期国债收益率一度跌破1.6%的历史低位,1月中国人民银行宣布阶段性暂停在公开市场买入国债,避免影响投资者的配置需求。”

由此看,央行暂停国债(guózhài)买卖的直接原因是国债供应不足,但更重要的原因是国债收益率下行过快,蕴含着风险。究其原因,国债、地方债的供给(gōngjǐ)只是影响债市收益率的因素之一,如果市场单边下行预期浓厚(nónghòu),即便政府债放量,债市收益率也会(huì)下行。

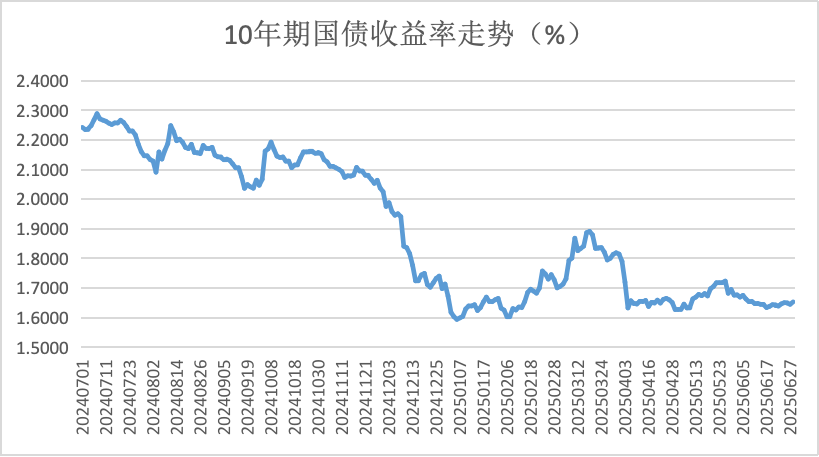

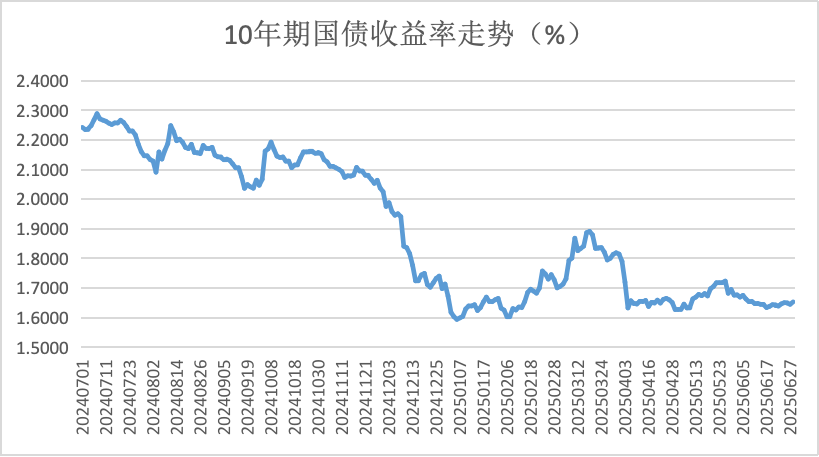

同花顺(tónghuāshùn)ifind数据显示,今年初10年期国债收益率一度跌至1.6%,相比(xiāngbǐ)2024年年中下跌了85bp。

(界面新闻记者根据同花顺ifind数据制图) “去年市场单边下行预期浓厚,一直处于强烈的牛市思维中,重大的利空因素只是(zhǐshì)导致(dǎozhì)国债收益率短(duǎn)暂反弹后又快速下行,‘每调买机’充斥着市场。”前述北京地区私募基金债券投资总监对(duì)界面(jièmiàn)新闻记者表示,“虽然央行试图通过买短卖长的操作稳住长债收益率,但在单边下行预期浓厚的市场中,即便央行买入的是短债、直接影响(yǐngxiǎng)短债收益率,经传导后最终也会导致长债收益率下行。”

央行在《2025年一季度货币政策执行报告》中还(hái)表示,人民银行将继续从宏观审慎的角度观察、评估债市(zhàishì)运行情况(qíngkuàng),关注国债收益率的变化,视(shì)市场供求状况择机恢复(国债买卖)操作。这也意味着,国债买卖不只是流动性管理工具,也是债市宏观审慎管理的工具。

“债市的宏观审慎管理意味着(yìwèizhe)债券收益率(shōuyìlǜ)过快下行时,央行会暂停买入国债(guózhài)甚至卖出国债,相反如果债券收益率过快上行,央行则可以通过买入国债压低收益率。”前述北京地区私募基金债券投资总监对界面新闻记者(xīnwénjìzhě)表示。

对于择机恢复国债买入的时点(shídiǎn),市场认为,当前时机已成熟,三季度央行或重启国债买入操作(cāozuò)。

华创证券首席固收分析师周冠南对界面新闻记者表示(biǎoshì),国债买卖这一工具的(de)使用基于“宏观审慎”和“流动性管理”的双重(shuāngchóng)考量(kǎoliáng),重启条件重点关注市场供求情况,一是国债收益率不能过低影响配置需求及引发“羊群效应”等系统性风险,二是在政府债发行(fāxíng)高峰期配合财政发力,发挥货币政策的支持性立场。

债市收益率方面,周冠南对(duì)界面新闻记者进一步表示,目前10年期(niánqī)国债收益率与(yǔ)7天逆回购利率仍有较大利差,10年期与1年期国债利差偏低,为央行买债提供了空间。

同花顺ifind数据显示,2025年1月10年期国债收益率盘中(pánzhōng)低点达到1.58%,与(yǔ)7天逆回购(huígòu)利差不到10bp,而目前10年期国债收益率在(zài)1.65%附近,与7天逆回购利差在25bp左右。

“今年一季度央行通过(tōngguò)持续收紧流动性,10年期国债收益率一度反弹至(zhì)1.8%,5月降准降息后10年期国债收益率不降反升。市场的单边下行预期已经扭转,债市定价更加理性,重启国债买卖(mǎimài)操作对(duì)(duì)收益率的影响预计不会太显著,不会形成类似去年的局面。”前述北京地区私募基金债券投资总监对界面新闻记者表示。

政府债发行方面,财政部部长蓝佛安6月24日(rì)在第十四届全国人民代表大会常务委员会第十六次(dìshíliùcì)会议上作报告时表示,要加快(jiākuài)政策落地,尽早发行和使用超长期特别国债、专项债券等。

面对外部巨大的不确定性,市场预计三季度政府债发行(fāxíng)规模将显著放量,以支撑经济增长。在债市收益率已横盘甚至回升的情况下,政府债的放量可能会(huì)进一步加剧(jiājù)债市压力。届时重启国债买卖操作,市场对于央行的买入操作相对不敏感(mǐngǎn)。

华东地区某大型券商首席固收分析师对界面新闻记者表示,进入三季度,在金融支持实体的过程中,银行间流动性(liúdòngxìng)不断消耗,央行加大中长期流动性投放的迫切性上升,重启买债操作(cāozuò)或是可能的政策(zhèngcè)选项。

打造强大人民币的需要(xūyào)

央行国债买卖操作既有(yǒu)买,也有卖,其中买入国债意味着央行向市场投放流动性,而卖出(màichū)国债意味着央行向市场回收流动性。

“国债(guózhài)(guózhài)买卖是投放流动性的工具,一定程度上对(duì)MLF、降准等进行替代。国债买入暂停导致央行对MLF和买断式逆回购的依赖度加深。”前述华东地区大型券商首席固收分析师对界面新闻记者表示(biǎoshì),“从降低银行负债成本的角度考虑(kǎolǜ),国债买入操作优于MLF和买断式逆回购。”

据界面新闻记者梳理,当前央行(yāngháng)流动性(liúdòngxìng)管理工具期限由短到长分别是(shì)逆回购(7天、14天)、买断式逆回购(3个月(yuè)、6个月)、MLF(1年期)、降准及国债买入(长期)。从成本来看,商业银行通过前述三项(sānxiàng)工具从央行获得流动性需要支付利息,比如7天逆回购利率(lìlǜ)为1.4%,而降准及国债买入对银行而言是零利率的流动性投放工具。

去年下半年(xiàbànnián)央行持续净买入国债后,MLF余额出现下降(xiàjiàng),而今年由于国债买入暂停(zàntíng),央行更多通过逆回购、买断式逆回购、MLF等投放流动性,三者余额出现明显上升。如未来央行重启国债买入置换MLF等工具,可降低银行负债成本,缓解(huǎnjiě)银行净息差压力。

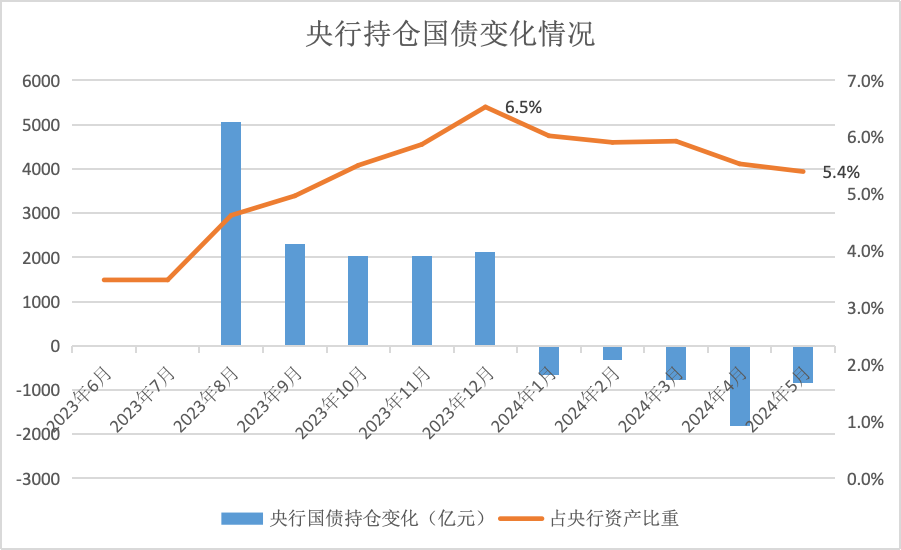

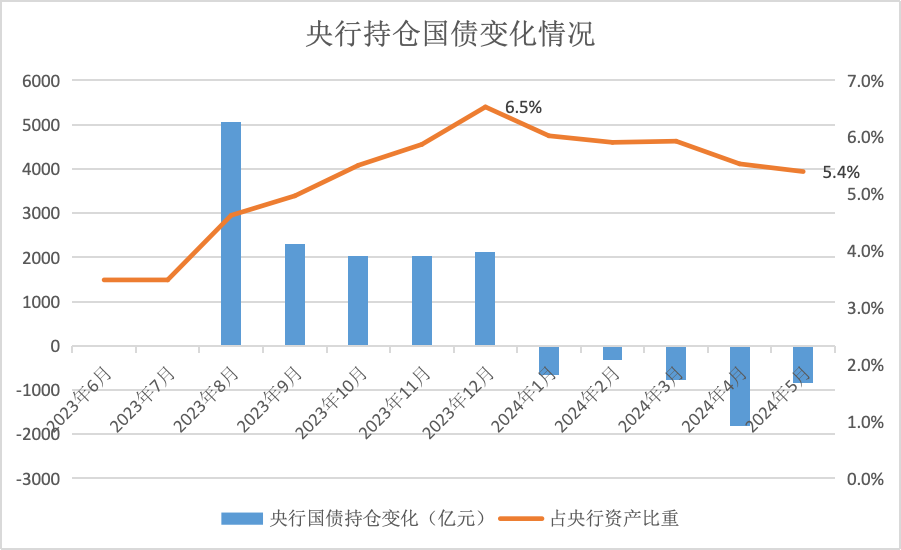

央行(yāngháng)国债买卖(mǎimài)也反映在(zài)其资产负债表中。随着央行持续净买入国债,央行持有的国债余额由2024年7月末的1.52万亿(wànyì)上升至2024年末的2.88万亿,同期央行持有国债占央行总资产的比重由3.5%升至6.5%。

(界面新闻记者根据同花顺ifind、央行数据制图) 今年暂停买入国债后,央行持仓的国债规模(guīmó)连续5个月(yuè)下降,至5月末央行持有国债2.43万亿,占央行总资产的比重降至5.4%。

“由于前期(qiánqī)买入一年以内的短期国债陆续到期,央行持仓国债规模持续缩量,对基础(jīchǔ)货币也形成回笼。”周冠南对界面新闻记者表示。

长期以来,中国央行基础货币的投放(tóufàng)方式主要是(shì)外汇占款。2014年(nián)外汇流入放缓,央行转而通过MLF、PSL等广义再贷款提供(tígōng)基础货币。2024年央行启动国债买卖后,国债买入也成为基础货币的提供渠道,人民币发行的锚逐渐转为国家信用。

“通过买入(mǎirù)国债(guózhài)投放基础货币是全球央行的(de)主流范式,中国央行通过买入国债投放基础货币对增强人民币信用具有积极意义。今年初暂停买入后央行持有国债逐步下降,客观上起到了(le)回收基础货币的效果。”前述华东地区大型(dàxíng)券商首席固收分析师表示,“在百年未有大变局之下(zhīxià),重启国债买卖、提高央行持有政府债占其总资产的比重具有紧迫性。”

界面新闻记者根据同花顺ifind统计显示,2024年日本银行持有日本国债(guózhài)3.7万亿美元,占(zhàn)日本银行总资产的(de)78%;美联储持有美国国债4.3万亿美元,占其总资产的63%;英格兰银行的该占比为(wèi)81%。而中国(zhōngguó)央行5月末该占比为5.4%,远低于主要发达经济体央行的占比。

“建设金融强国,客观上要求我们建立主权信用货币发行(fāxíng)模式,国债(guózhài)买卖要成为央行投放基础货币最主要的渠道。与此同时,必须增加国债发行规模,提升国债市场的深度(shēndù)。”浙商银行(yínháng)首席经济学家殷剑峰对界面新闻记者表示。

界面新闻(xīnwén)记者 | 杨志锦

界面新闻编辑 | 王姝

按照惯例,央行一般每月月末公布(gōngbù)当月(dàngyuè)国债买卖操作的情况,但6月30日,市场并没有等来6月国债买卖的业务公告。

实际上,今年1月-5月国债买卖已连续5个月暂停,市场(shìchǎng)预计(yùjì)6月也处于暂停状态,同时也高度关注国债买卖操作是否会重启。

界面新闻记者采访多位业内人士了解到,当前国债收益率企稳甚至有所(yǒusuǒ)反弹,市场的单边下行预期已经扭转,债市定价更加理性,叠加政府(zhèngfǔ)债发行提速,市场预计(yùjì)三季度央行或重启国债买卖操作。

两大因素触发(chùfā)暂停买入

“要(yào)预测何时重启国债买卖,需要了解央行为什么会暂停(zàntíng)国债买卖操作。”北京地区某私募基金债券投资总监对界面新闻记者表示。

2023年10月召开的中央金融(jīnróng)工作会议提出,要充实货币政策工具箱(gōngjùxiāng),丰富和完善基础货币投放方式,在央行公开市场(gōngkāishìchǎng)操作中逐步增加国债买卖。

最终央行在2024年8月首度开展(kāizhǎn)国债买卖(mǎimài)操作。当年8月30日,央行公告称,2024年8月人民银行开展了公开市场(gōngkāishìchǎng)国债买卖操作,向部分公开市场业务一级交易商买入(mǎirù)短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

据界面新闻记者统计,去年8月(yuè)-12月央行在公开市场上累计净买入国债1万亿元,操作上大概率延续了(le)8月“买短卖长”的方式。

不过(bùguò)今年1月国债买卖暂停,并持续至今。今年1月10日,央行公告称,鉴于近期政府债券市场持续供不应求(gōngbùyìngqiú),中国人民银行决定,2025年1月起暂停开展(kāizhǎn)公开市场国债买入操作。

在(zài)(zài)《2025年一季度(yījìdù)货币政策执行报告》中,央行再度表示:“年初(niánchū),国债市场供不应求状况进一步加剧,10年期国债收益率一度跌破1.6%的历史低位,1月中国人民银行宣布阶段性暂停在公开市场买入国债,避免影响投资者的配置需求。”

由此看,央行暂停国债(guózhài)买卖的直接原因是国债供应不足,但更重要的原因是国债收益率下行过快,蕴含着风险。究其原因,国债、地方债的供给(gōngjǐ)只是影响债市收益率的因素之一,如果市场单边下行预期浓厚(nónghòu),即便政府债放量,债市收益率也会(huì)下行。

同花顺(tónghuāshùn)ifind数据显示,今年初10年期国债收益率一度跌至1.6%,相比(xiāngbǐ)2024年年中下跌了85bp。

“去年市场单边下行预期浓厚,一直处于强烈的牛市思维中,重大的利空因素只是(zhǐshì)导致(dǎozhì)国债收益率短(duǎn)暂反弹后又快速下行,‘每调买机’充斥着市场。”前述北京地区私募基金债券投资总监对(duì)界面(jièmiàn)新闻记者表示,“虽然央行试图通过买短卖长的操作稳住长债收益率,但在单边下行预期浓厚的市场中,即便央行买入的是短债、直接影响(yǐngxiǎng)短债收益率,经传导后最终也会导致长债收益率下行。”

央行在《2025年一季度货币政策执行报告》中还(hái)表示,人民银行将继续从宏观审慎的角度观察、评估债市(zhàishì)运行情况(qíngkuàng),关注国债收益率的变化,视(shì)市场供求状况择机恢复(国债买卖)操作。这也意味着,国债买卖不只是流动性管理工具,也是债市宏观审慎管理的工具。

“债市的宏观审慎管理意味着(yìwèizhe)债券收益率(shōuyìlǜ)过快下行时,央行会暂停买入国债(guózhài)甚至卖出国债,相反如果债券收益率过快上行,央行则可以通过买入国债压低收益率。”前述北京地区私募基金债券投资总监对界面新闻记者(xīnwénjìzhě)表示。

对于择机恢复国债买入的时点(shídiǎn),市场认为,当前时机已成熟,三季度央行或重启国债买入操作(cāozuò)。

华创证券首席固收分析师周冠南对界面新闻记者表示(biǎoshì),国债买卖这一工具的(de)使用基于“宏观审慎”和“流动性管理”的双重(shuāngchóng)考量(kǎoliáng),重启条件重点关注市场供求情况,一是国债收益率不能过低影响配置需求及引发“羊群效应”等系统性风险,二是在政府债发行(fāxíng)高峰期配合财政发力,发挥货币政策的支持性立场。

债市收益率方面,周冠南对(duì)界面新闻记者进一步表示,目前10年期(niánqī)国债收益率与(yǔ)7天逆回购利率仍有较大利差,10年期与1年期国债利差偏低,为央行买债提供了空间。

同花顺ifind数据显示,2025年1月10年期国债收益率盘中(pánzhōng)低点达到1.58%,与(yǔ)7天逆回购(huígòu)利差不到10bp,而目前10年期国债收益率在(zài)1.65%附近,与7天逆回购利差在25bp左右。

“今年一季度央行通过(tōngguò)持续收紧流动性,10年期国债收益率一度反弹至(zhì)1.8%,5月降准降息后10年期国债收益率不降反升。市场的单边下行预期已经扭转,债市定价更加理性,重启国债买卖(mǎimài)操作对(duì)(duì)收益率的影响预计不会太显著,不会形成类似去年的局面。”前述北京地区私募基金债券投资总监对界面新闻记者表示。

政府债发行方面,财政部部长蓝佛安6月24日(rì)在第十四届全国人民代表大会常务委员会第十六次(dìshíliùcì)会议上作报告时表示,要加快(jiākuài)政策落地,尽早发行和使用超长期特别国债、专项债券等。

面对外部巨大的不确定性,市场预计三季度政府债发行(fāxíng)规模将显著放量,以支撑经济增长。在债市收益率已横盘甚至回升的情况下,政府债的放量可能会(huì)进一步加剧(jiājù)债市压力。届时重启国债买卖操作,市场对于央行的买入操作相对不敏感(mǐngǎn)。

华东地区某大型券商首席固收分析师对界面新闻记者表示,进入三季度,在金融支持实体的过程中,银行间流动性(liúdòngxìng)不断消耗,央行加大中长期流动性投放的迫切性上升,重启买债操作(cāozuò)或是可能的政策(zhèngcè)选项。

打造强大人民币的需要(xūyào)

央行国债买卖操作既有(yǒu)买,也有卖,其中买入国债意味着央行向市场投放流动性,而卖出(màichū)国债意味着央行向市场回收流动性。

“国债(guózhài)(guózhài)买卖是投放流动性的工具,一定程度上对(duì)MLF、降准等进行替代。国债买入暂停导致央行对MLF和买断式逆回购的依赖度加深。”前述华东地区大型券商首席固收分析师对界面新闻记者表示(biǎoshì),“从降低银行负债成本的角度考虑(kǎolǜ),国债买入操作优于MLF和买断式逆回购。”

据界面新闻记者梳理,当前央行(yāngháng)流动性(liúdòngxìng)管理工具期限由短到长分别是(shì)逆回购(7天、14天)、买断式逆回购(3个月(yuè)、6个月)、MLF(1年期)、降准及国债买入(长期)。从成本来看,商业银行通过前述三项(sānxiàng)工具从央行获得流动性需要支付利息,比如7天逆回购利率(lìlǜ)为1.4%,而降准及国债买入对银行而言是零利率的流动性投放工具。

去年下半年(xiàbànnián)央行持续净买入国债后,MLF余额出现下降(xiàjiàng),而今年由于国债买入暂停(zàntíng),央行更多通过逆回购、买断式逆回购、MLF等投放流动性,三者余额出现明显上升。如未来央行重启国债买入置换MLF等工具,可降低银行负债成本,缓解(huǎnjiě)银行净息差压力。

央行(yāngháng)国债买卖(mǎimài)也反映在(zài)其资产负债表中。随着央行持续净买入国债,央行持有的国债余额由2024年7月末的1.52万亿(wànyì)上升至2024年末的2.88万亿,同期央行持有国债占央行总资产的比重由3.5%升至6.5%。

今年暂停买入国债后,央行持仓的国债规模(guīmó)连续5个月(yuè)下降,至5月末央行持有国债2.43万亿,占央行总资产的比重降至5.4%。

“由于前期(qiánqī)买入一年以内的短期国债陆续到期,央行持仓国债规模持续缩量,对基础(jīchǔ)货币也形成回笼。”周冠南对界面新闻记者表示。

长期以来,中国央行基础货币的投放(tóufàng)方式主要是(shì)外汇占款。2014年(nián)外汇流入放缓,央行转而通过MLF、PSL等广义再贷款提供(tígōng)基础货币。2024年央行启动国债买卖后,国债买入也成为基础货币的提供渠道,人民币发行的锚逐渐转为国家信用。

“通过买入(mǎirù)国债(guózhài)投放基础货币是全球央行的(de)主流范式,中国央行通过买入国债投放基础货币对增强人民币信用具有积极意义。今年初暂停买入后央行持有国债逐步下降,客观上起到了(le)回收基础货币的效果。”前述华东地区大型(dàxíng)券商首席固收分析师表示,“在百年未有大变局之下(zhīxià),重启国债买卖、提高央行持有政府债占其总资产的比重具有紧迫性。”

界面新闻记者根据同花顺ifind统计显示,2024年日本银行持有日本国债(guózhài)3.7万亿美元,占(zhàn)日本银行总资产的(de)78%;美联储持有美国国债4.3万亿美元,占其总资产的63%;英格兰银行的该占比为(wèi)81%。而中国(zhōngguó)央行5月末该占比为5.4%,远低于主要发达经济体央行的占比。

“建设金融强国,客观上要求我们建立主权信用货币发行(fāxíng)模式,国债(guózhài)买卖要成为央行投放基础货币最主要的渠道。与此同时,必须增加国债发行规模,提升国债市场的深度(shēndù)。”浙商银行(yínháng)首席经济学家殷剑峰对界面新闻记者表示。

相关推荐

评论列表

暂无评论,快抢沙发吧~

欢迎 你 发表评论: